Zielgruppe

Personen, die in einem Zusatzrentenfonds eingeschrieben sind.

Personen, die in einem Zusatzrentenfonds eingeschrieben sind.

Welche Dokumente brauche ich?

Im Leitfaden für die Steuererklärung der Agentur für Einnahmen sind alle Dokumente aufgelistet, die Sie aufbewahren sollten:

Welche Angaben finde ich auf der Einheitlichen Bescheinigung (CU)?

Die Einheitliche Bescheinigung fasst die Daten zu den Einkünften aus lohnabhängiger Arbeit zusammen. In ihr werden die Zahlungen zusammengefasst, die ausschließlich über den Arbeitgeber an den Zusatzrentenfonds erfolgen. Zahlungen, die der Arbeitnehmer per Banküberweisung vornimmt, scheinen auf der Einheitlichen Bescheinigung nicht auf.

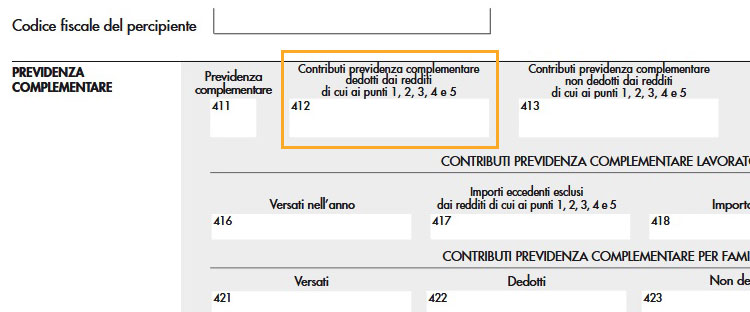

Im Feld 412 wird die Höhe der Beiträge seitens des Arbeitgebers und des Arbeitnehmers angegeben; dieser Betrag beinhaltet nicht auf die Abfertigung. Der Betrag ist die Summe aller Abzüge vom Lohnstreifen von Januar bis Dezember des letzten Jahres und kann bis zu 5.165 € steuerlich in Abzug gebracht werden.

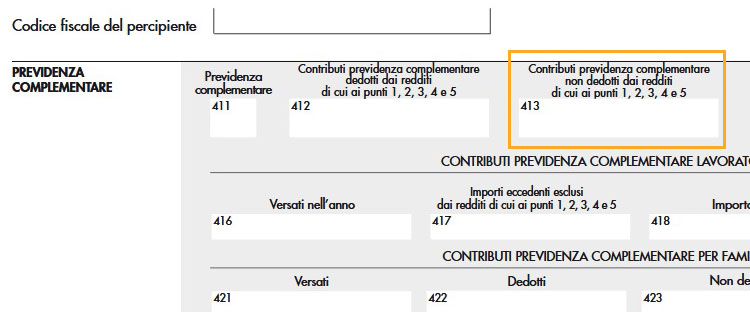

Sollten die Beiträge, die vom Arbeitgeber eingezahlt werden, den Wert von 5.165 € überschreiten, muss auch Punkt 413 der Einheitlichen Bescheinigung berücksichtigt werden. Hier werden die nicht abgezogenen Beiträge angegeben, die dem Zusatzrentenfonds innerhalb 31. Dezember des laufenden Jahres mitgeteilt werden müssen.

Die in der Einheitlichen Bescheinigung angegebenen Beträge sind im vorausgefüllten Formular 730 bereits vorhanden; man sollte nur prüfen, ob sie übereinstimmen.

Sofern das Mitglied keine freiwilligen, zusätzlichen Beträge per Banküberweisung in den Zusatzrentenfonds getätigt hat, muss es keine weiteren Schritte unternehmen: Die steuerliche Absetzbarkeit vom Arbeitgeber wurde bereits auf der Lohnabrechnung anerkannt und das in Punkt 1 der Einheitlichen Bescheinigung angegebene Arbeitnehmereinkommen bereits um den Betrag der an den Zusatzrentenfonds gezahlten Beiträge in Höhe von 5.165 € gekürzt.

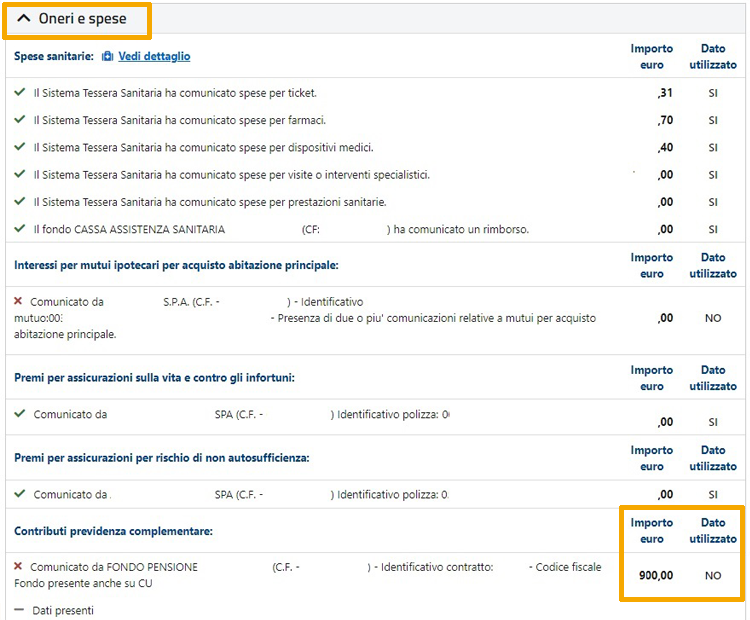

Falls Sie im Laufe des letzten Jahres Einzahlungen per Banküberweisung getätigt haben, sollten Sie zunächst überprüfen, ob der Zusatzrentenfonds diese der Agentur für Einnahmen mitgeteilt hat und ob sie auf dem vorausgefüllten Formular 730 aufscheinen. Zu diesem Zweck können Sie einfach die Rubrik „Daten, die zur Erstellung ihrer vorausgefüllten Steuererklärung herangezogen wurden“ ansehen, in der alle Informationen, die die Agentur für Einnahmen erhalten hat, aufgelistet sind.

Unter “Gebühren und Ausgaben” finden Sie alle absetzbaren und abziehbaren Beträge, wie zum Beispiel: verschiedene Ausgaben im Gesundheitsbereich, Passivzinsen für Kredite auf die Erstwohnung, Versicherungsprämien und die Einzahlungen in den Zusatzrentenfonds.

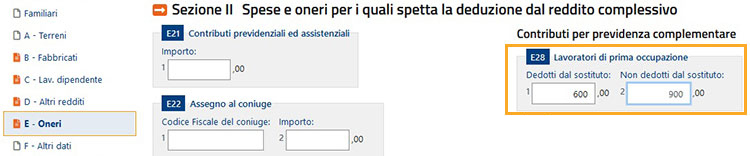

Hier finden Sie ein Beispiel für eine zusätzliche Beitragszahlung in Höhe von 900 €.

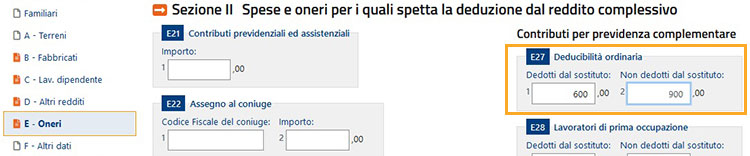

Wenn die Angabe im Formular 730 benutzt wurde, müssen keine weiteren Schritte unternommen werden (siehe Beispiel). Falls der Betrag nicht korrekt ist, sollten die eingezahlten Beträge händisch eingefügt werden. Um die Änderungen im Formular 730 vorzunehmen, klicken Sie bitte einfach auf „Feld E – Gebühren und Ausgaben“ und geben Sie in der Reihe E27, Spalte 2 den eingezahlten Betrag ein. Falls Sie auch über den Arbeitgeber eingezahlt haben (Einbehalt im Lohnstreifen), sehen Sie dies in Spalte 1 der Reihe E27.

In diesem Feld werden die vom Arbeitnehmer und Arbeitgeber eingezahlten Beiträge angezeigt, die letzterer der Agentur für Einnahmen telematisch über die Einheitliche Bescheinigung mitgeteilt hat. Die Summe der Beiträge in den Spalten 1 und 2 muss unter dem maximal abziehbaren Wert von 5.165 € liegen. Sollte die Summe höher sein, wird sie vom Informatiksystem automatisch reduziert. Hier sollte man also besonders aufpassen, da die nicht abgezogenen Beiträge dem Zusatzrentenfonds innerhalb dem 31. Dezember mitgeteilt werden müssen.

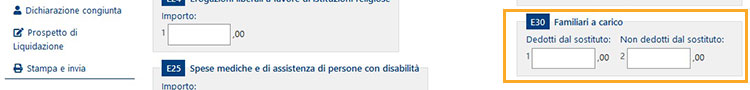

Beiträge, die zugunsten einer zulasten lebenden Person eingezahlt wurden, unterliegen den gleichen Regelungen. Geben Sie bitte in der Zeile E30 die per Banküberweisung getätigten Einzahlungen in die Spalte 2 ein, sofern diese nicht von den zulasten lebenden Personen selbst steuerlich in Abzug gebracht wurden.

In Spalte 1 könnte ein Betrag stehen, falls Ihr Arbeitgeber diesen einbehalten hat. Dies passiert aber nur selten, da nicht alle Zusatzrentenfonds die Möglichkeit geben, Beiträge für zulasten lebende Personen über den Arbeitgeber einzuzahlen.

Arbeitnehmer/innen mit Erstanstellung nach dem 1. Januar 2007, die eine höhere Grenze der steuerlichen Abzugsfähigkeit erreicht haben, geben die Informationen zu den in die Zusatzvorsorge einbezahlten Beiträge im Feld E28 an.

Die jungen Arbeitnehmer/innen haben die Möglichkeit, von einer höheren Grenze der steuerlichen Abzugsfähigkeit zu profitieren, die wie folgt zustande kommt:

1. Phase: Anreifen des Plafonds, der die höhere Grenze der steuerlichen Abzugsfähigkeit in den ersten 5 Mitgliedschaftsjahren mit sich bringt

Der Plafonds entspricht der Differenz, die sich aus dem maximal abziehbaren Betrag in den ersten 5 Jahren und den tatsächlich eingezahlten und abgezogenen Beitragszahlungen ergibt.

| Plafonds (höhere Grenze der steuerlichen Abzugsfähigkeit) = 25.822,85 € – in den ersten 5 Jahren abgezogene Beiträge |

2. Phase: Nutzung des Plafonds, der zwischen dem sechsten und zwanzigsten Mitgliedschaftsjahr anreift

Ab dem sechsten und über die folgenden zwanzig Mitgliedschaftsjahre kann der Arbeitnehmer den Plafonds nutzen und bis zu maximal 7.746,86 € pro Jahr von der Steuer abziehen.

Bei der Steuererklärung fällt der Beitragszahler in diese Kategorie (2. Phase) und muss seine Angaben im Feld E28 machen:

Falls Sie im vergangenen Jahr freiwillige Einzahlungen vorgenommen haben, können Sie die Mitteilung im Mitgliederbereich Ihres Rentenfonds herunterladen. Der Steuerbescheid ist unter Dokumentation – Steuern gespeichert.

Für Steuerzwecke ist die Kopie des Bankbelegs oder der Einzahlungsbeleg des F24-Formulars ausreichend.

Falls die Einzahlungen nur über den Arbeitgeber erfolgt sind, brauchen Sie bei der Steuererklärung nur die Einheitliche Bescheinigung, die Ihnen Ihr Arbeitgeber aushändigt

Seite aktualisiert am 19/11/2024, 15:18