A chi è rivolto

Aderenti iscritti a un fondo pensione.

Aderenti iscritti a un fondo pensione.

Quali documenti mi servono?

I documenti utili da conservare sono quelli che l’Agenzia delle Entrate precisa nella guida alla dichiarazione dei redditi, ovvero:

Quali dati sono presenti sulla certificazione unica?

La certificazione unica riepiloga i dati del reddito da lavoro dipendente, vengono quindi indicati i versamenti effettuati al fondo pensione unicamente tramite il datore di lavoro. Non compaiono i versamenti effettuati individualmente con bonifico bancario dal lavoratore.

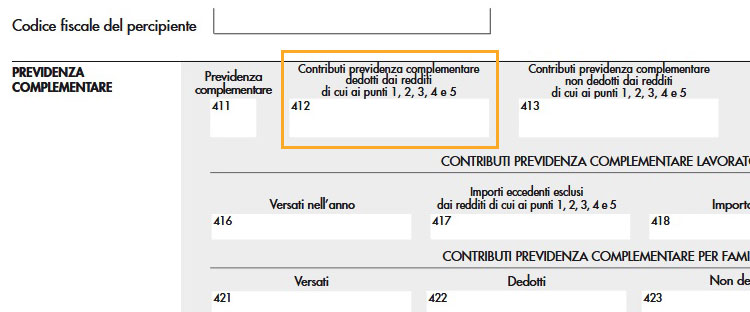

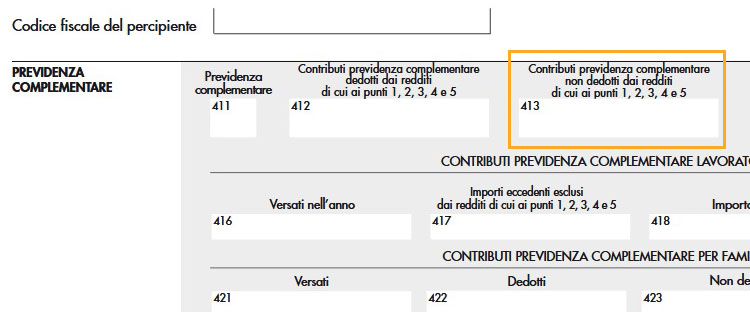

Nel punto 412 viene indicato l’ammontare dei contributi a carico del datore di lavoro e del lavoratore, non è compreso invece il trattamento di fine rapporto. L’importo indicato è la somma di tutte le trattenute in busta paga da gennaio a dicembre dello scorso anno ed è deducibile entro il limite di 5.165 €.

Nel caso in cui i contributi versati dal datore al fondo pensione superassero questo limite, verrebbe valorizzato anche il punto 413 della certificazione unica. L’eventuale importo indicato costituirebbe i contributi non dedotti e dovrà essere comunicato al fondo pensione entro il 31 dicembre dell’anno in corso.

I dati riportati nella certificazione unica sono già presenti all’interno del 730 precompilato ed è sufficiente verificare che coincidano.

Qualora l’aderente al fondo non abbia effettuato versamenti individuali tramite bonifico non deve fare altro, dal momento che la deducibilità fiscale è già stata riconosciuta dal datore di lavoro in busta paga e il reddito da lavoro dipendente indicato al punto 1 della certificazione unica è già stato ridotto dell’ammontare dei contributi versati al fondo pensione nel limite di 5.165 €.

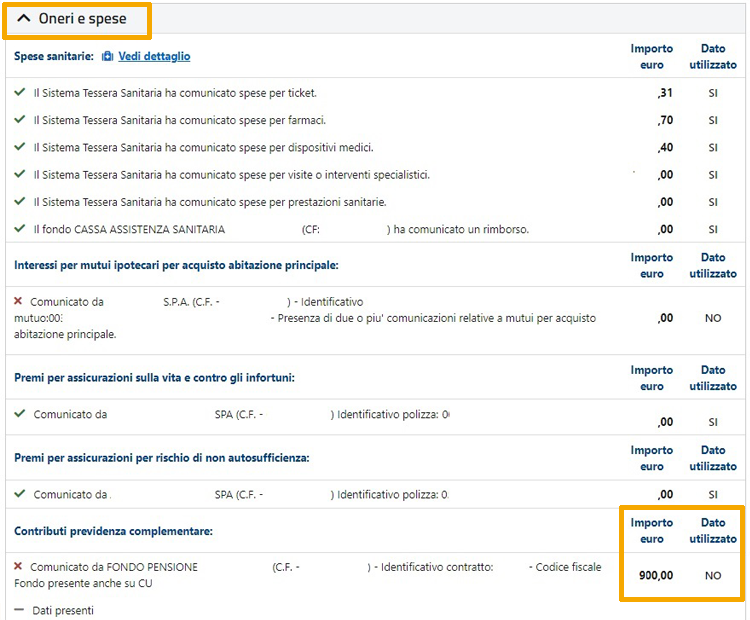

L’aderente che nel corso dello scorso anno ha effettuato versamenti tramite bonifico deve innanzitutto verificare se gli stessi sono stati comunicati dal proprio fondo pensione all’Agenzia delle Entrate e se risultano caricati nel 730 precompilato. Per fare ciò è sufficiente consultare la sezione “Dati considerati per preparare la tua dichiarazione precompilata” dove sono elencate tutte le informazioni presenti nei database dell’Agenzia delle Entrate, comunicate da vari soggetti.

Raggruppate sotto la voce “Oneri e spese” si trovano tutte le spese detraibili e deducibili, come ad esempio: le spese sanitarie di vario tipo, gli interessi passivi dei mutui sulla prima casa, premi di assicurazione e anche i contributi versati a forme di previdenza complementare.

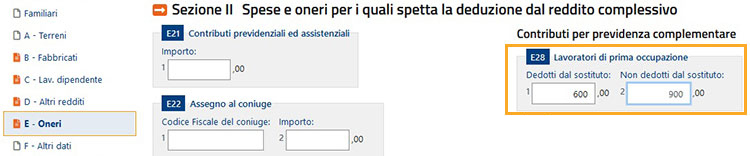

Nel nostro esempio l’importo versato individualmente dall’iscritto è pari a 900 €.

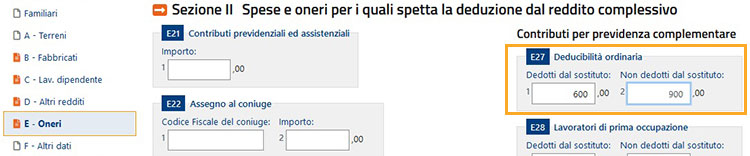

Se il dato risulta utilizzato per il 730 non occorre effettuare altro. Se invece il dato non risulta utilizzato, come nel nostro esempio, o l’importo non è corretto, occorre provvedere a indicare manualmente l’ammontare dei contributi versati. Per effettuare le modifiche al 730 è sufficiente cliccare sul “Quadro E – Oneri e Spese” e indicare al rigo E27, colonna 2, il contributo versato. Chi ha contribuito al fondo pensione anche attraverso il datore di lavoro, con la trattenuta in busta paga, vedrà valorizzata anche la colonna 1 del rigo E27.

In quel campo saranno indicati i contributi versati dal lavoratore e dal datore di lavoro che quest’ultimo ha comunicato telematicamente all’Agenzia delle Entrate attraverso la certificazione unica. La somma tra i contributi indicati nella colonna 1 e nella colonna 2 deve essere inferiore al limite di deducibilità di 5.165 €. Nel caso siano superiori il sistema informatico provvede automaticamente a ridurre l’importo. Occorre quindi prestare attenzione perché la parte di contributi che non è stata dedotta dovrà essere comunicata al fondo pensione entro il 31 dicembre.

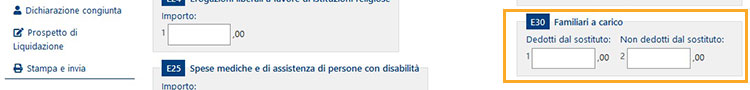

I contributi versati nell’interesse di soggetti fiscalmente a carico seguono regole analoghe. Nel rigo E30 dovranno essere indicati nella colonna 2 le somme versate tramite bonifico per la parte non dedotta dai soggetti stessi.

Nella colonna 1 potrebbe essere presente un importo nel caso in cui sia stato il datore di lavoro a trattenere il contributo. Si tratta però di una casistica molto rara, poiché non tutti i fondi pensione consentono di effettuare versamenti attraverso l’azienda in favore di soggetti fiscalmente a carico dei lavoratori.

I lavoratori di prima occupazione successiva al 1° gennaio 2007 che abbiano maturato un plafond di extra-deducibilità devono indicare le informazioni relative ai contributi versati a favore di una forma di previdenza complementare al rigo E28.

I giovani lavoratori, infatti, possono godere di un plafond di extra-deducibilità così organizzato:

1a fase: maturazione del plafond di extra-deducibilità nei primi 5 anni di partecipazione

L’importo pari alla differenza tra l’importo massimo deducibile in 5 anni e i contributi effettivamente versati e dedotti diventa il plafond di extra-deducibilità, ossia:

| plafond di extra-deducibilità = 25.822,85 € – contributi dedotti nei primi 5 anni |

2a fase: utilizzo del plafond accumulato tra il 6° e il 20° anno di partecipazione

dal sesto anno di adesione e per i venti anni successivi il giovane lavoratore può sfruttare il plafond accumulato per dedurre fino a un massimo di 7.746,86 € all’anno.

In sede di dichiarazione dei redditi il contribuente che rientra in questa casistica (2a fase) dovrà indicare al rigo E28:

La somma tra i contributi indicati nella colonna 1 e nella colonna 2 deve essere inferiore al limite di deducibilità annua di 7.746,86 €.

Nel caso in cui tu abbia effettuato dei versamenti volontari lo scorso anno, potrai scaricare la comunicazione sui contributi versati accedendo all’Area Riservata del tuo fondo pensione. La lettera fiscale è salvata nella sezione Documentazione – Fiscale.

Ricorda che ai fini fiscali è sufficiente la copia del bonifico bancario o della quietanza di pagamento del modello F24.

Nel caso il versamento sia avvenuto solamente attraverso il datore di lavoro, in dichiarazione dei redditi sarà necessaria solo la Certificazione Unica rilasciata dal tuo datore di lavoro.

Pagina aggiornata il 19/11/2024, 15:16